ATENÇÃO!

A atualização de janeiro de 2024 desse post será a última para as carteiras dos robôs de investimentos. Veja as razões no texto escrito no meio de dezembro de 2023.

Deixarei esse texto por motivos históricos e como (e porque), um dia, as carteiras geridas por robôs de investimentos foram um dia consideradas para integrar meu portfólio.

A análise cobre um período de 65 meses, desde agosto/18 a dezembro/23.

Em julho de 2018, iniciei um experimento com as fintechs que usam, ao menos parcialmente, robôs de investimentos para gerenciar a alocação dos ativos nas carteiras digitais de seus clientes.

O processo inicial de criação das carteiras, comentários sobre as plataformas e algumas reflexões sobre essa modalidade de investimento, estão no artigo “Teste comparativo de gestores digitais e seus robôs: qual é o melhor?“. Aqui, compartilho o histórico atualizado da rentabilidade de cada portfólio gerido pelos robôs de investimentos e a experiência do investidor em seu acompanhamento.

A partir de outubro/20, os leitores poderão sentir falta do Ueslei, robô de investimentos da Vérios. Nesse texto, comento as razões da gestora digital ter saído da comparação em setembro de 2020.

Alocação dos ativos e acompanhamentos das carteiras de investimentos

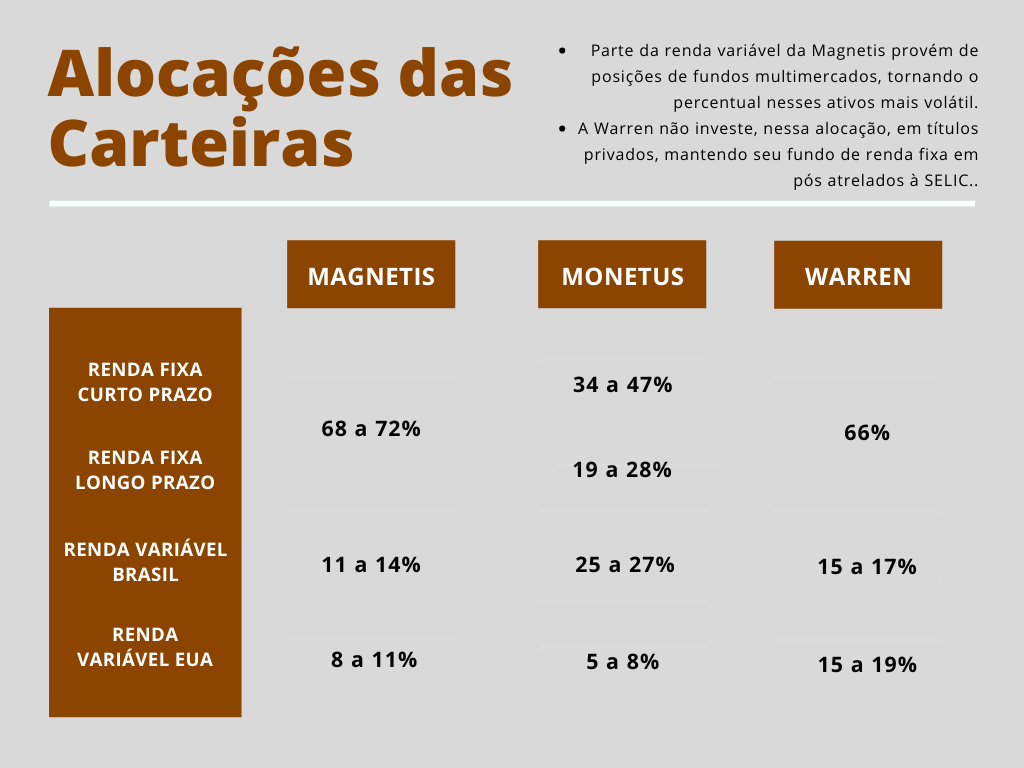

O quadro abaixo resume a alocação percentual em renda fixa e renda variável em cada gestora digital no período. Esses percentuais vêm se mantendo constantes, uma vez que definimos nossa carteira de investimentos com base no percentual alocado à renda variável na carteira de investimentos (em torno de 1/3 do total).

Nesse período, ocorreram pequenas variações de alocação, inseridas dentro da estratégia de rebalanceamento pelos robôs de investimentos, que envolvem a análise do percentual de variação e custos de movimentações, além de novos aportes:

- Na Magnetis, há uma parcela relevante da carteira (de 18 a 20%) em fundos multimercados (como SPX Nimitz e Giant Zarathustra) com alocações acessíveis no app. Um levantamento feito em abril e maio de 2020 pela própria gestora apontou cerca de metade dos investimentos alocados em renda variável, e colaboravam com cerca de 7% desses ativos na carteira geral. Outros pilares de sua carteira de renda variável são dois fundos que investem basicamente em ETFs de ações brasileiras (SMAL11 e BRAX11) e norte-americanas (VGT e SP&500), além do fundo Forpus. É a única que deixa claro um pequeno percentual alocado em opções de venda (PUT) (inferior a 0,5%) e alocações em criptoativos (cerca de 1%). O cliente precisa definir no seu cadastro a operacionalização do rebalanceamento automático. Se não definir, ele será feito somente através de novos aportes.

- Na Mobills (antiga Monetus), a composição da renda variável está entre 32% a 35%, consolidada através de um fundo de ações que investe em ações brasileiras e americanas, cujo percentual varia bastante através de uma gestão ativa e com taxa de administração padrão (2% + 20% de performance). A renda fixa é distribuída em dois fundos: um fundo de fundos de renda fixa (maior percentual em Tesouro Selic, mas que já foi forte em crédito privado) e um fundo de fundos de debêntures incentivadas (RB Capital e Brasil Plural). Na Monetus, o rebalanceamento realizado pelos seus robôs de investimentos pode ser configurado para ser feito de forma totalmente automática através de um slider na sua plataforma (detalhes adiante).

- A Warren mantém um percentual alocado em renda variável entre 32% e 34%, semelhante à Monetus. Historicamente, o fundo é mais exposto em ações americanas (índice futuro do S&P500) que ações brasileiras: é uma forma alternativa de colocar um pezinho no exterior. O rendimento vinculado às condições da economia norte-americana é o maior entre todos os robôs investidores. O fundo de renda fixa investe em títulos do Tesouro Direto e uma pequena parte em títulos privados, e entrega uma rentabilidade próxima a 100% do CDI. A Warren precisa ser avisada caso você deseje o rebalanceamento: apenas nos novos aportes o processo é automático.

Antes de mostrar a evolução dos rendimentos mensais, seguem alguns comentários sobre a experiência no acompanhamento do portfólio, que são atualizados conforme as gestoras digitais implementem novidades em suas plataformas.

Magnetis

Na Magnetis, você possui apenas acesso a uma plataforma no smartphone. No desktop ela foi descontinuada em 2021. Ela entrega as informações de rendimento da carteira em valores brutos (reais) e em termos percentuais do portfólio desde o início de sua confecção. O retorno é oferecido também de forma segmentada nos três pilares que compõem a carteira: renda fixa, renda variável e multimercados.

O saldo apresentado já é descontado dos custos da gestora, porém não considera abatimentos de impostos. Assim, para conhecer o saldo líquido é necessário consultar a gestora por e-mail ou chat. Os depósitos são feitos através da transferência de valores para uma conta do banco B3 com a titularidade da Magnetis.

O gráfico interativo oferece uma ferramenta útil: a comparação com cinco benchmarks – poupança, Ibovespa, IBrX100, IMA-B e CDI, embora seja permitido usar apenas um simultaneamente na tela, junto ao rendimento da carteira digital.

A janela temporal do gráfico ainda permite escolher a visualização tanto do rendimento acumulado quanto o rendimento do ano e mês em vigor, além dos últimos 6 e 12 meses.

Mobills

A Mobills possui um acompanhamento semelhante à Magnetis, com rendimentos percentuais e brutos, em reais, da carteira de investimentos. Também os separa nos pilares de renda fixa e variável. Porém possui uma praticidade maior ao mostrar diretamente o saldo líquido de seu investimento, já descontado dos custos e impostos, com apenas um click no link “valores”.

O gráfico oferece comparação com a poupança e CDI, ou seja, expõe o mesmo desafio de rentabilidade que existe na Magnetis, exceto pela comparação com o índice Ibovespa, que não existe nem no gráfico de rentabilidade do pilar de renda variável do portfólio.

A partir de agosto de 2021, não é mais necessária a transferência para uma conta de titularidade diferente. A fintech se integrou ao SPB (Sistema de Pagamentos Brasileiro) e oferece uma conta em seu próprio nome. Os investimentos são feitos no mesmo dia se o TED for realizado pela manhã.

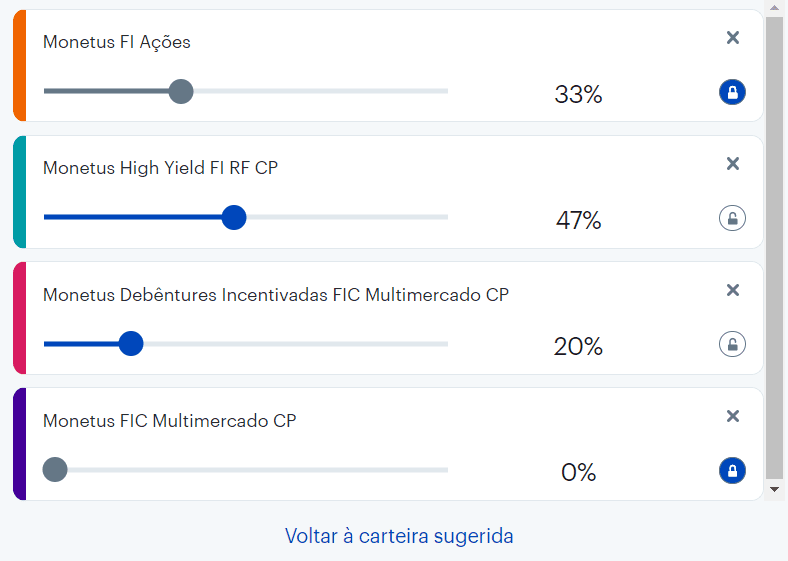

Desde 2019 a Mobills, anteriormente como Monetus, disponibilizou dois fundos de fundos (multimercado e debêntures incentivadas) e permitiu que os clientes alterassem automaticamente a composição de sua carteira de investimentos. A partir dessa data a composição da carteira ficou como abaixo, preservando o pilar de renda variável de 33%.

Warren

Na plataforma de acompanhamento, podemos avaliar o rendimento da carteira de investimentos da Warren nos últimos 30 dias ou por todo o período de investimento. Da mesma forma que a Mobills, é possível consultar o saldo bruto e o líquido. Os rendimentos também são entregues separadamente no pilar de renda fixa e renda variável, e nesse, divididos em ações no Brasil e nos EUA.

A nova plataforma da Warren, entretanto, engessou a comparação das rentabilidades com os demais indicadores: é possível compará-las apenas com o CDI. Ser melhor do que o CDI, nessa época de juros baixos, não faz, necessariamente, uma carteira de investimentos possuir um bom rendimento. Inaugurou, entretanto, a possibilidade de investir em ativos individuais, trazendo a Warren uma funcionalidade essencial para começar a ser chamada de “corretora de valores”.

A Warren está integrada ao SPB (Sistema de Pagamentos Brasileiro) desde o final de junho/20. Assim, o investidor possui uma conta de sua titularidade onde pode direcionar seus depósitos. Como na Mobills, já fiz vários depósitos sem quaisquer problemas, cujos investimentos foram efetivados no mesmo dia, caso a TED seja feita pela manhã.

O benchmark principal: o IPCA + 5%

O estabelecimento desse indicador partiu de alguns debates e conversas com algumas pessoas da finansfera, como o Guilherme, do blog Valores Reais. No patamar que se encontra o CDI, não tem sentido usá-lo como um fator de comparação para as carteiras operadas pelos robôs de investimentos e quaisquer fundos do mercado financeiro.

Dependendo da faixa de imposto de renda em que se situa seu portfólio, a taxa de juros reais da economia encontra-se ainda abaixo da inflação e tende a se manter nesse patamar durante todo o ano de 2021. Logo, precisamos de um indicador mais robusto a ser batido.

Escolhi, ao menos por ora, o IPCA com um acréscimo de 5% ao ano de juros. Como comentei anteriormente, se é mais importante poupar ou investir bem, 5% é uma taxa de juros razoável para pensarmos em crescimento de uma carteira de longo prazo. A taxa é usada também como referência por gestores de private equity.

Vale a observação de que, nos primeiros dias da atualização das rentabilidades (primeira semana mês), o indicador usado no mês anterior é o IPCA-15, visto que o IPCA sai somente ao final da primeira semana do mês. Na atualização seguinte, corrijo o dado do último mês, de forma que apenas o indicador do último mês terá uma pequena variação. Na rentabilidade acumulada, a diferença é irrisória.

As rentabilidades dos robôs de investimentos

Taxa Interna de Retorno (TIR)

As rentabilidades das carteiras operadas pelos robôs de investimentos são calculadas através de planilhas eletrônicas usando a metodologia da taxa interna de retorno (TIR), e não pelo seu retorno nominal. Essa é a melhor forma de cálculo, uma vez que que o volume de cada aporte interfere no retorno final do patrimônio.

Imagine, por exemplo, que você investiu R$ 100,00 em um fundo e no primeiro ano ele dobrou de valor. Você ganhou, nessa operação, 100% brutos, e agora possui R$ 200,00 no fundo, correto?

Em seguida, você investe, alegremente, R$ 1000,00 no mesmo fundo, e, no segundo ano, sua rentabilidade foi 0%. Ao final dos dois anos, o retorno nominal do fundo, continua em 100%, concorda? Porém, sua rentabilidade é muito menor, já que você possui R$ 1.200,00 no fundo, tendo investido R$ 1100,00 nos dois últimos anos.

Assim, para fazer frente a essa realidade, o melhor método de cálculo é a TIR, que mostra também a resiliência das rentabilidades das carteiras de investimento, uma vez que mostra o retorno aos cotistas da estratégia ao longo do tempo, após vários aportes.

Considerações adicionais

O acompanhamento das carteiras digitais com os robôs de investimentos começou em agosto de 2018. Logo, nesse ano os números compreendem apenas cinco meses.

A partir de outubro de 2020 a rentabilidade da Vérios parou de ser contabilizada, uma vez que ela saiu da comparação. Até o ano de 2022 eu a mantive no histórico, mas acredito que não faça mais sentido. Apenas mantenho a informação de que, até setembro de 2019, ela liderava o ranking de rentabilidade, menos por méritos próprios (pois seus números ainda estavam bem abaixo do IMA-Geral (1,44% contra 2,44%) e mais pela má performance no período da renda variável, presente apenas nas demais gestoras digitais. Após esse período, ela ficou em segundo lugar até sua extinção.

Panorama atual

Após um desastroso 2024 para os mercados nacionais, a primeira metade do ano de 2025 apresenta-se melhor. Nesse período, o Ibovespa acumula uma valorização de 15,44% e o IMA-Geral avança 7,96%, mas com as taxas longas (mais presentes nas carteiras) apresentando um crescimento menor (IMAB5+ de 6,04%). O CDI continuou avançando, com seus 6,36%. O índice IFIX, de fundos imobiliários, apesar da alta taxa de juros, cresce consistentemente nesse período, subindo 11,79%.

No mercado externo, as performances apresentam-se divididas. O dólar cai 11,46%, e não impediu uma alta maior de ativos como o ouro hedgeado, que, mesmo com a baixa do dólar, apresentou uma variação positiva de 10,42%. A cesta de criptomoedas HASH11, porém, acompanha a queda do dólar e acumula uma rentabilidade negativa de 9,28% no ano, prejudicando decisivamente a performance da carteira de ETFs completa comparada à carteira simples. O S&P500, entre altos e baixos durante o ano, fecha essa primeira metade em alta de 5,05%.

Veremos o que o segundo semestre nos reserva!

Como no ano os mercados acionários fecharam com uma boa valorização, a Mobills foi a vencedora com uma rentabilidade de 18,11%, sendo seguida de perto pela Warren, com 17,17%. A Magnetis, apesar da boa performance da renda variável e renda fixa, marcou um número muito insatisfatório: 11,88%.

Nesse ano, em que todas as carteiras ficaram acima do CDI, a Magnetis foi a única que não atingiu esse objetivo, embora tenha ficado acima do benchmark de referência. Veja as rentabilidades acumuladas logo abaixo.

Rentabilidades dos robôs de investimentos

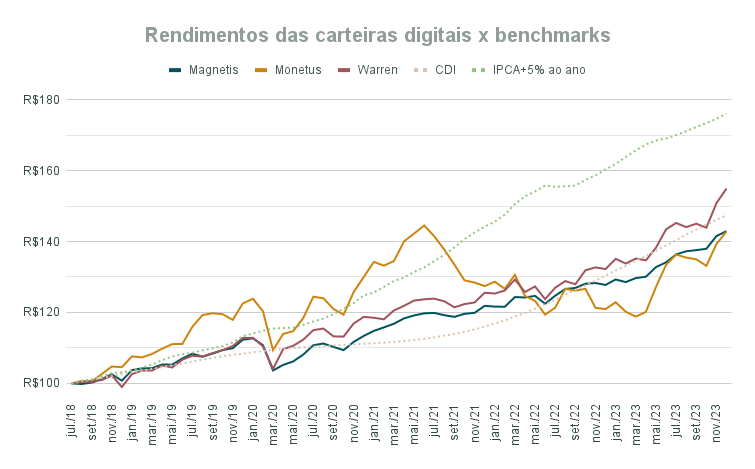

A comparação entre as carteiras é apresentada sob duas formas: no gráfico abaixo com base inicial 100 ao lado de dois benchmarkings para confrontação: o CDI e o IPCA + 5% e pela tabela subsequente com os valores anualizados. Neles, já estão computadas as taxas de administração cobradas pelas gestoras digitais.

Apesar de priorizar o bechmark IPCA + 5% nos meus planejamentos, mantenho a comparação com o CDI, uma vez que ele ainda é importante no sentido de que títulos privados, como CDBs e LCIs são ofertados com esse indicador e podem servir de base de comparação com outros fundos de investimentos do mercado financeiro.

| Colocação | Gestora | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | Total |

|---|---|---|---|---|---|---|---|---|

| 1º | Warren | -1,02% | 13,99% | 5,24% | 5,72% | 5,32% | 17,17% | 54,95% |

| 2º | Magnetis | 0,77% | 11,46% | 0,93% | 7,45% | 4,84% | 11,88% | 42,94% |

| 3º | Mobills | 4,57% | 17,17% | 6,10% | -1,98% | -5,09% | 18,11% | 42,85% |

| Benchmark | IPCA + 5% | 3,10% | 9,91% | 10,12% | 15,57% | 11,13% | 9,83% | 76,07% |

| Benchmark | CDI | 2,57% | 5,67% | 2,56% | 4,38% | 12,39% | 13,04% | 47,41% |

Nesses 65 meses, o índice Ibovespa acumula uma valorização de 69,38% e o S&P500, de 69,37% (sim, esses são os números!). O CDI rentabiliza 47,41%, enquanto o IPCA + 5%, variou 76,07%.

Embora a Mobills tenha iniciado a série em vantagem, ela foi ultrapassada em 2021 pela Warren que nunca mais saiu da liderança e fechou o período com 54,95%, performando 72,23% do IPCA+5% e 115,90% do CDI.

A Magnetis assumiu a segunda posição em 2022 e quase perdeu no final de 2023 com a baixa performance do ano, frente a um bom momento dos mercados financeiros. Fechou o período com uma rentabilidade acumulada de 42,94%. A Mobills (42,85%) aproximou-se da Magnetis nos últimos meses de 2023 com a melhor performance da renda variável e quase ficou com o segundo lugar. Ela é a gestora que apresenta a maior volatilidade, concentrando sua carteira de renda variável em stock picking, sem uso de ETFs.

Nenhuma gestora performou, nesse período, acima do benchmark de inflação. É verdade que tivemos um período de inflação elevada antes de 2023 o que prejudicou a performance comparativa. Mas também é verdade que, comparativamente com as demais carteiras do blog, os robôs nunca tiveram um desempenho de destaque.

Em seguida, confiram tabelas interativas mais detalhadas, onde é possível checar a rentabilidade mensal de cada gestora (ou índice), seja por comparação entre elas, como pelo histórico mensal.

Tabelas interativas do desempenho das carteiras digitais e seus robôs de investimentos

Dúvidas, opiniões, objeções? Deixe-as nos comentários abaixo que terei o maior prazer em respondê-las.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi em mais de 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Última atualização da TNRP (2026)

- Rentabilidades de todas as carteiras – 2025

- Carteira ativa x passiva: atualização das rentabilidades

- Atualização anual das rentabilidades das carteiras de ETFs

Parabéns pelo trabalho! Vai manter atualizado?

Obrigado, Anon! Pretendo!

a maioria perdendo do CDI compensa?

Nessa janela tá difícil compensar, né, Anon? É verdade que nos últimos anos vivemos uma situação atípica, mas, mesmo assim, eu esperava mais dessas carteiras.

Bem interessante, vou começar a acompanhar!

Oi André, tudo beleza? tenho conta na warren e uso o perfil “corajoso”, onde o Robo aloca a maior parte dos investimentos em FM e FA, seu post é de excelente ajuda para fazer esses comparativos, já que rodando a internet não da pra fazer nenhuma simulação com a alocação dinamica que eles fazem.

Olhando pelos seus dados, da pra concluir que é melhor ir investindo em TD45 com taxa de 6.4% + uma parte em renda variavel que investir com os robos que quase sempre perdem pro IBOV e as vezes perdem pro CDI.

Olá, Hugo, tudo bem, e vc? Se pensarmos estritamente pelo rendimento nos últimos anos, a resposta é sim. São poucas as carteiras que estão conseguindo devolver uma rentabilidade acima de IPCA + uma taxa alta como a atual. Porém, investir tudo nesse título perdemos a segurança de uma maior diversificação (lembre-se, que, se a inflação aumentar muito, uma boa parte desse rendimento será tributado), além de ficarmos sempre à mercê do governo para nos pagar. Ainda, estamos vivendo uma situação meio atípica da renda variável. É verdade que isso já dura alguns anos. Mas, historicamente em janelas maiores, a renda… Leia mais »

Oi eu queria saber qual das carteiras de 1 á 5 da magnetis e da warren está sendo mostrada e comparadas?

Porque cada robô tem 5 níveis de carteiras

Olá, João!

Da Magnetis é a carteira 3. Em outro texto, linkado nesse post, falo do momento de escolha dos gestores e cito essa informação.

A Warren não tem, até onde eu saiba, níveis de carteira. Quando abri a conta, eu escolhi o percentual em renda variável e mantenho o mesmo até então.

Abraço!

É, 2022 tá fácil pra ninguém não! Espero que os cenários internacional e principalmente o nacional melhorem em breve.

Pois é, Anon! Está difícil fazer dinheiro no mercado ganhando da inflação nos últimos tempos…

IPCA+5 dando show!

Só estou conseguindo garantir essa rentabilidade nos fundos de debêntures incentivadas, Bilionário… E mesmo assim, com alguma volatilidade… :/

É realmente uma meta desafiadora, e é a meta atuarial dos fundos de pensão, os cara sofrem e quase nunca batem a meta, aí isso afeta no cálculo atuarial e aumenta o déficit dos fundos.

Com certeza!